(2019/9/25)

前回は消費者としての増税のポイントをまとめました。

10月の消費税の増税のポイントをまとめてみました。【消費者編】

事業者(個人事業主、会社経営者、経理担当者など)は消費者と違って少し複雑で、準備もある程度必要になります。事業者にもいろんなケースがあるので、自分の状況を正しく理解して何をしないといけなくて何をしなくてもいいのかを確認したいですよね?それぞれ見ていきましょう。

そもそも「消費税」の確定申告はしていますか?

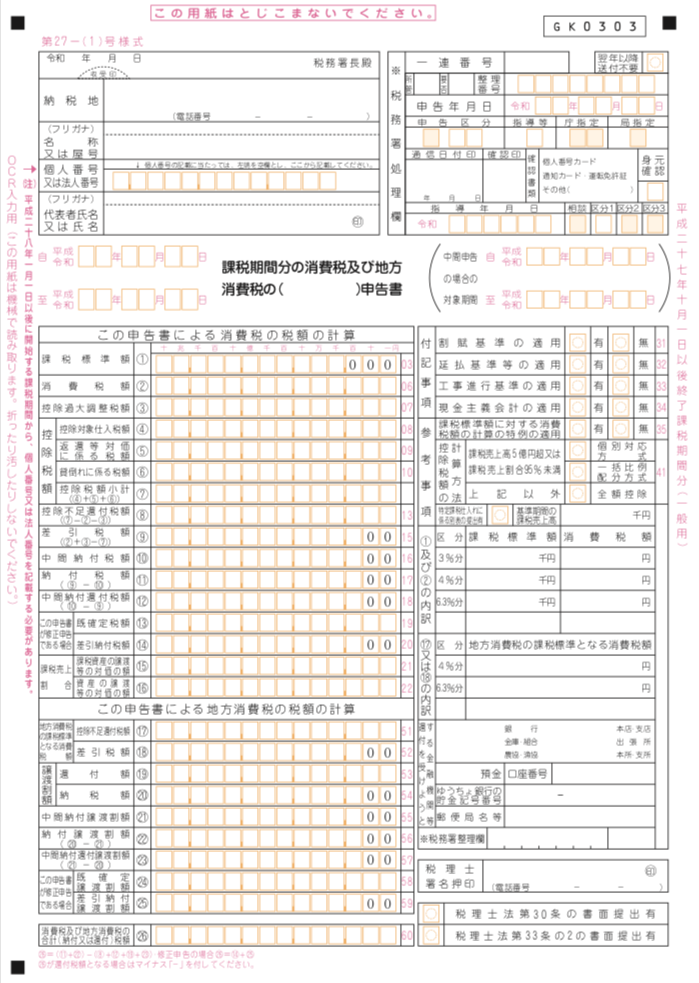

事業者は確定申告をしていると思います(していない人は積極的に検討しましょう)。法人税の確定申告や所得税の確定申告です。消費税の確定申告書は次のようなものです。

消費税の確定申告書は全ての事業者が提出しなければならないものではありません。提出しなければいけない事業者と提出しなくてもいい事業者がいます。そして、提出しないといけないかどうかによって、今回の増税で気をつけなければいけないことも大きくかわりますので、少し丁寧に確認しなければなりません。ちなみにですが、「消費税は仕事で使う備品を買う時にちゃんと払っているから何も問題ない!」ということにはなりませんので…。

さて、まずは以下のことについて当てはまるものがないかを確認してください(個人事業であっても確認してください)。

☑最初に事業を始めてから2年以上経過していて、売上が毎年1000万円を超えている

☑半年間の給料(会社の場合の社長に支払う給料も含む)の合計額が1000万円を超えている(月平均で167万円以上)

☑会社を設立したばかり(2年経っていない)で会社の資本金が1000万円以上ある

☑自分(会社)の状況は少々複雑だ(相続があった、会社の合併などがあった、親会社は大きい会社だ、など)

☑過去、消費税に関するなんらかの書類を税務署に提出した記憶がある(何の書類かは確認しましょう)

これらのうち、ひとつでも当てはまることがある場合には、消費税の確定申告書を提出しなければならないかもしれません。本当はかなり厳密なルールがあるのですが、専門家でないと判断が難しい部分もあるので、このチェックリストは参考として使用してください。

なお、消費税の確定申告書を提出しなければならない事業者を「課税事業者」、提出しなくてもいい事業者を「免税事業者」と呼ぶことにします。「免税事業者」は消費税の確定申告を行わなくていい、すなわち消費税の支払い(店や取引先に対する支払いではなくて「税務署」に対する支払いを意味します)は必要ないとうことになります。従って、基本的には免税事業者はお得とも言えるでしょう。

「免税事業者」だった場合のポイント

免税事業者の場合には今回の増税による影響はそれほど多くないでしょう。それぞれ見ていきます。

☑商品やサービスの価格をどうするのか?

100円ショップを経営している免税事業者がいたとします。今は108円で売っているけれど10月からは110円にするのかどうかということです。ただ、そもそもの話として、商品の価格というのは販売する事業者のみなさんが決めているものです。100円ショップだけれど毎日セールをして50円で売ってもいいわけです。逆に300円で売ってもいいのです(最近300円ショップが成長しているらしいですね)。なので、増税だから110円で売ってもいいのです。ちなみにですが、100円ショップの得意先の会社がいたとして、その会社が110円にしてはいけないといったこと(消費税分の値引きを要求)を言うのは法律上問題になる可能性があります。

☑経理業務はこれまでと変わらない

業務に必要な経費は会計ソフト等で記録していると思いますが、増税後もこれまでと同様に記録して問題ありません。食料品を8%、文房具を10%、といったように区分する必要はありません。増税だから会計ソフトを買い換えないといけない、と考えている人もいるかもしれませんが、免税事業者である場合には基本的に必要ないでしょう。

なお、(会計ソフトを実際に使用している方向けの話ですが)免税事業者は税抜経理ではなく、税込経理で記録する必要があります。

☑請求書やレシートは税率ごとに出せるようにしておきましょう

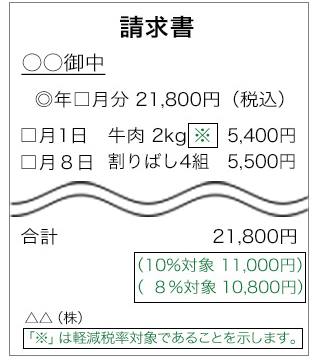

経理業務は8%や10%は区別しなくていいといいましたが、後述する課税事業者はその区別をしないといけません。例えば、免税事業者であるあなたが課税事業者である大企業に商品を販売するとしましょう。もしもその商品が8%のものなのか10%のものなのかがわからないと、大企業はどのようにその商品を経費として記録したらいいのか迷ってしまうかもしれません。そこで大企業は税率を区別した請求書が欲しいと言ってくるかもしれません。その場合には次のような請求書を作成しましょう。

(政府サイトより)

https://www.gov-online.go.jp/tokusyu/keigen_zeiritsu/jigyosya/kubunkisai.html

こうすればどの商品にどの税率が適用されているかがわかります。

☑本当に大変なのは2023年

今回の増税は免税事業者にとってはあまり大変なものではないかもしれません。しかしながら、免税事業者は2023年に今回の増税よりもずっと大きな影響のある出来事が待ち受けています…。まだまだ先の話なので詳細はここでは述べませんが、簡単に言うと免税事業者が気軽に消費税を請求することは難しくなり、課税事業者になる選択をしなければならなくなる(免税事業者は希望すれば課税事業者になれます)、といったことが考えられます。

「課税事業者」だった場合のポイント

課税事業者は免税事業者と違って消費税の確定申告をする必要があります。これにより、免税事業者よりも今回の増税による影響は大きくなります。なお、免税事業者の話で出てきた商品やサービスの価格をどうするのかや、請求書やレシートの話は課税事業者にも共通する話なので、ここでは課税事業者特有のポイントについて述べたいと思います。

☑経理業務は対応が必要

まず第一に経費等を会計ソフト等に記録する際にその経費が8%なのか10%なのかを正しく入力する必要があります。会計ソフトによっては8%の税率しかないものもありますので、10%に対応しているものに買い換える必要はありそうです。最近普及しているfreeeやMoney Forwardクラウド会計は自動的に対応してくれるようなので安心ですね。

☑価格設定はともかく販売する商品の税率は確認が必要

商品の販売についても飲食料品を販売している場合には8%なのか10%なのかを正しく記録しなければなりません。それ以前に、それぞれの商品に何%の税率が適用されるのかを一つ一つ確認しなければならない事業者もいるでしょう。

特に大変そうなのは飲食店や食料品等を販売している店舗だと思います。同じ食事を提供するとしても店内で飲食する場合は10%、持帰りの場合には8%となり、どのような流れでお客さんにその意思確認をするのかはあらかじめ考えておく必要がありそうです。税率を変えるのは面倒だからどちらも同じ料金にしようと考えている店もありそうですが、その場合であっても経理の記録では10%と8%を区別しなければいけませんから、価格設定によって解決する問題でもありません(でもお客さんは混乱しなくていいかもしれませんね)。食料品を販売する店もどれが8%でどれが10%になるのかの判断は複雑な場合があります。例えばおもちゃ付きのお菓子はどこのスーパーにもありますが、あくまでも一つの商品なのでおもちゃは10%、お菓子は8%というようにはしません。この場合、①消費税抜きの金額が1万円以下で、②食品部分の価格が全体の3分の2以上、の場合は8%になります。そういうルールがあるのです。しかし他のルールもあります。ここで違う例を見てみましょう。マクドナルドのハッピーセットの場合も食料品と玩具が一緒になって販売されていますが、あらかじめハンバーガーやドリンクの種類が決まっているものではありません。この場合には、一つの商品とは見ないで、それぞれを別の商品としてハンバーガーやドリンクは8%、おもちゃは10%と区別することになります。それぞれの金額はなんらかの合理的な理由をつけて決めます。ちなみにマクドナルドとしては「おもちゃは無料」ということらしいのでお持ち帰りの場合のハッピーセットは8%ということになります。個人的にはマクドナルドは「店内か持ち帰りか」と「玩具付き食料品の販売」の両方が存在しているので今回の増税の影響を最も大きく受けることになると言えそうですね。

8%か10%かの例を挙げるとキリがありませんので、最終的には店ごとにどうするかを検討するしかありません。国税庁という国の組織が運営しているホームページに様々なケースを想定したQ&Aがありますので参考にしましょう。

http://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/03-01.pdf

その他のポイント

レジを買い替えたり請求書発行のシステムを新しくするような場合には補助金がもらえる可能性があります。必要に応じて検討しましょう。

http://kzt-hojo.jp

キャッシュレス決済についても導入を検討する必要があるでしょう。政府の政策により、キャッシュレス決済を行うことで消費者はかなりお得に買い物が出来るからです。キャッシュレスに対応していない店は消費者から選ばれないリスクがあるとも言えるでしょう。売上が減らないように積極的に検討しましょう。

https://cashless.go.jp

ちなみに私の会計事務所も導入していますが、paypayは導入することにより生じる(主にコスト面での)デメリットはないと思っておりますので今のところおすすめです。

https://paypay.ne.jp/store/

まとめ

消費者と比べるとやはり事業者は何かと対応が必要なものが多いですね。また、ニュースを見ていると、今年になっても増税されるのかどうかがいまいちはっきりしないような状況だったように思いますし、それが事業者の対応が遅れた原因なのかもしれません。増税についてネガティブな印象を持っている事業者も多いと思いますが、キャッシュレス決済などを上手く活用出来れば新しいお客さんを獲得し、業務効率化も図れるかもしれません。チャンスだと思って活用しましょう。消費者目線の記事もこちらに書きました。よろしければ参考にしてください。

10月の消費税の増税のポイントをまとめてみました。【消費者編】